Hướng dẫn cách lập Phụ lục chuyển lỗ mẫu 03-2/TNDN theo thông tư 80/2021/TT-BTC khi làm tờ khai quyết toán thuế thu nhập doanh nghiệp trên phần mềm HTKK

1. Cách xác định lãi – lỗ:

Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được chuyển theo quy định

Trong đó:

+ Thu nhập tính thuế = Thu nhập chịu thuế – Thu nhập được miễn thuế (nếu có) – Các khoản lỗ được kết chuyển theo quy định (nếu có)

+ Thu nhập chịu thuế = Doanh thu + Thu nhập khác – Chi phí được trừ

Cụ thể: * Đối với doanh nghiệp có thu nhập miễn thuế thì cách xác định lãi – lỗ như sau:

+ Nếu: Thu nhập chịu thuế – Thu nhập miễn thuế > 0 => DN hoạt động SXKD có kết quả là lãi

+ Nếu: Thu nhập chịu thuế – Thu nhập miễn thuế < 0 => DN hoạt động SXKD có kết quả là lỗ

Cách xác định lãi – lỗ theo thông tin trên tờ khai QTT TNDN mẫu 03/TNDN đối với DN có thu nhập miễn thuế:

+ Nếu [C1] – [C2] < 0 => DN hoạt động SXKD có kết quả là lỗ

+ Nếu [C1] – [C2] = 0 => Kết quả kinh doanh là không lãi, không lỗ

+ Nếu [C1] – [C2] > 0 => DN hoạt động SXKD có kết quả là lãi

* Đối với doanh nghiệp không có thu nhập Miễn thuế thì cách xác định lãi – lỗ như sau:

+ Nếu thu nhập chịu thuế > 0 => Tức là có (Doanh thu + Thu nhập khác ) > Chi phí được trừ => DN hoạt động SXKD có kết quả là lãi

+ Nếu thu nhập chịu thuế < 0 => Tức là có (Doanh thu + Thu nhập khác ) < Chi phí được trừ => DN hoạt động SXKD có kết quả là lỗ

Cách xác định lãi – lỗ theo thông tin trên tờ khai QTT TNDN mẫu 03/TNDN đối với DN không có thu nhập miễn thuế:

+ Nếu [C1] < 0 => DN hoạt động SXKD có kết quả là lỗ

+ Nếu [C1] = 0 => Kết quả kinh doanh là không lãi, không lỗ

+ Nếu [C1] > 0 => DN hoạt động SXKD có kết quả là lãi

2. Quy định về chuyển lỗ:

Việc chuyển lỗ được thực hiện theo khoản 2 điều 9 của thông tư 78/2014/TT-BTC như sau:

Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ. Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

* Nguyên tắc chuyển lỗ:

– Chỉ chuyển lỗ khi đã xác định được kết quả kinh doanh trong kỳ là lãi

=> Khi DN xác định được kết quả kinh doanh trong kỳ lỗ rồi thì không được thực hiện chuyển lỗ nữa

– Số lỗ được chuyển phải toàn bộ và liên tục nhưng tối đa chỉ được chuyển bằng số lãi – Thời gian chuyển lỗ: Chỉ được chuyển lỗ tối đa trong vòng 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

| Ví dụ:

Công ty Kế Toán Thiên Ưng thành lập vào năm 2013 và có kết quả hoạt động sản xuất kinh doanh qua các năm chi tiết như sau:

Từ năm 2013 – 2017: đều có kết quả kinh doanh là lãi

Còn các năm tiếp theo như sau:

| Năm |

Kết quả |

Thực hiện |

| 2018 |

Lỗ: 50.000.000đ |

Vì có kết quả kinh doanh là lỗ rồi nên không được thực hiện chuyển lỗ và cũng không có số lỗ để chuyển (Không phải nộp thuế TNDN) |

| 2019 |

Lỗ: 20.000.000đ |

Vì có kết quả kinh doanh cũng là lỗ nên không được thực hiện chuyển lỗ (Không phải nộp thuế TNDN) |

| 2020 |

Lãi: 6.000.000đ |

Vì có kết quả kinh doanh là lãi và có số lỗ của các năm trước còn được chuyển theo quy định nên thực hiện chuyển lỗ:

+ Chuyển từ số lỗ của năm 2018

+ Số tiền lỗ được chuyển: 6.000.000đ (tối đa bằng số lãi) => Sau khi chuyển lỗ thu nhập tính thuế = 0 (Không phải nộp thuế TNDN) |

| 2021 |

Lãi: 13.000.000đ |

Vì có kết quả kinh doanh là lãi và có số lỗ của các năm trước còn được chuyển theo quy định nên thực hiện chuyển lỗ:

+ Chuyển từ số lỗ của năm 2018

(Khi chuyển lỗ phải thực hiện đúng nguyên tắc “Chuyển liên tục”, không được ngắt quãng, không được nhảy cóc sang chuyển số lỗ của năm 2019) + Số lỗ được chuyển: 13.000.000đ (tối đa bằng số lãi)

=> Sau khi chuyển lỗ thu nhập tính thuế = 0 (Không phải nộp thuế TNDN) |

| 2022 |

Lãi: 20.000.000đ |

Vì có kết quả kinh doanh là lãi và có số lỗ của các năm trước còn được chuyển theo quy định nên thực hiện chuyển lỗ:

+ Chuyển từ số lỗ của năm 2018

(Khi chuyển lỗ phải thực hiện đúng nguyên tắc “Chuyển liên tục”, không được ngắt quãng, nhảy cóc sang chuyển số lỗ của năm 2019)

+ Số tiền lỗ được chuyển: 20.000.000đ (tối đa bằng số lãi) => Sau khi chuyển lỗ thu nhập tính thuế = 0 (Không phải nộp thuế TNDN) |

| 2023 |

Lỗ: 5.000.000đ |

Vì có kết quả kinh doanh là lỗ rồi nên không được thực hiện chuyển lỗ nữa (Không phải nộp thuế TNDN) |

|

|

Sang đến năm 2024:kết quả kinh doanh làLãi 30.000.000đ

=> Khi kết quả kinh doanh ra lãi mà doanh nghiệp có số lỗ còn được chuyển theo quy định thì sẽ thực hiện chuyển lỗ:

Tổng kết: Số lỗ còn lại chưa được chuyển hoặc chưa chuyển hết của các năm có phát sinh lỗ:

| Năm có phát sinh lỗ |

Tổng số lỗ của năm |

Số lỗ đã được chuyển |

Số lỗ chưa chuyển hết hoặc chưa được chuyển |

| 2018 |

50.000.000đ |

= 6 triệu chuyển vào năm 2020 + 13 triệu chuyển vào năm 2021 + 20 triệu chuyển vào năm 2022 = 39 triệu |

= 100 triệu – 39 triệu

= 61 triệu |

| 2019 |

20.000.000đ |

0 (Chưa được chuyển vào năm nào) |

= 20.000.000đ |

| 2023 |

5.000.000đ |

0 (Chưa được chuyển vào năm nào) |

= 5.000.000đ |

Xác định: Số lỗ còn được chuyển và số lỗ không được chuyển:

* Số lỗ không được chuyển:

Vì: Thời gian chuyển lỗ tối đa là 5 năm, kể từ năm tiếp theo sau năm phát sinh lỗ

Nên: Số lỗ còn lại chưa chuyển hết của năm 2018 sẽ không được chuyển lỗ vào năm 2024 nữa

Khi làm QTT TNDN của năm 2024 thì chỉ được chuyển lỗ của các năm sau:

| Năm |

2019 |

2020 |

2021 |

2022 |

2023 |

| Số năm chuyển |

1 năm |

2 năm |

3 năm |

4 năm |

5 năm |

Số lỗ của năm 2018 tối đa là được chuyển đến năm 2023, bắt đầu từ năm 2023 trở đi là quá 5 năm rồi nên không được chuyển nữa

* Số lỗ còn được chuyển vào năm 2024: của 2 năm 2019 và 2023

+ Năm 2019: 20.000.0000đ

+ Năm 2023: 5.000.000đ => Tổng số lỗ còn được chuyển là: 25.000.000đ

* Xác định số lỗ được chuyển vào năm 2024:

Vì “Số lỗ được chuyển theo quy định” là 25 triệu < “Số lãi phát sinh trong kỳ” là 30 triệu nên toàn bộ số lỗ là 25.000.000đ sẽ được chuyển hết vào kỳ tính thuế năm 2024

+ Sau khi chuyển lỗ thì thu nhập tính thuế năm 2024 = Thu nhập chịu thuế 30 triệu – Số lỗ được chuyển 25 triệu = 5triệu

=> Số thuế TNDN phải nộp của năm 2024 = 5.000.000đ x 20% = 1.000.000đ |

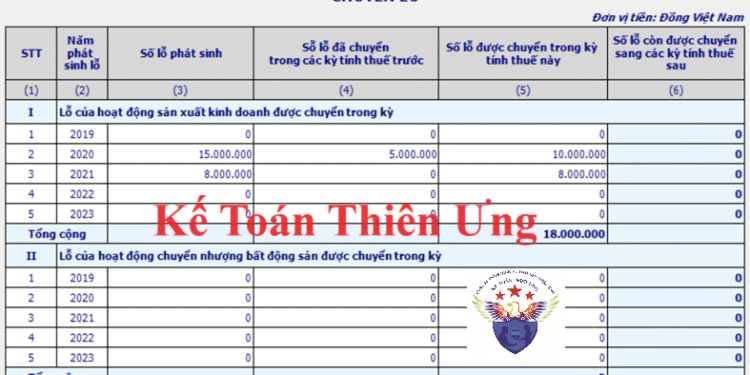

2. Mẫu phụ lục chuyển lỗ mẫu 03-2/TNDN theo thông tư 80/2021/TT-BTC trên phần mềm HTKK:

3. Cách kê khai phụ lục chuyển lỗ 03-2/TNDN trên phần mềm HTKK:

Bước 1: Thêm phụ lục chuyển lỗ 03-2/TNDN đính kèm vào tờ khai QTT TNDN mẫu 03/TNDN

Nếu tại bước chọn kỳ tính thuế mà các bạn chưa thực hiện thêm phụ lục 03-2/TNDN thì tại tờ khai QTT TNDN trên phần mềm HTKK các bạn vẫn có thể thêm được phụ lục chuyển lỗ 03-2/TNDN này bằng cách:

Bấm vào “Thêm phụ lục” => Phần mềm xuất hiện bảng “Thêm phục lục kê khai” thì tìm đến và bấm tích chọn vào phụ lục 03-2/TNDN để thêm

Bước 2: Lựa chọn mục đưa số liệu là I hay II

+ Đối vớidoanh nghiệpKHÔNG có hoạt động chuyển nhượng bất động sản, thực hiện chuyển lỗ của hoạt động sản xuất kinh doanh thì thực hiện tạimục I

+ Đối vớidoanh nghiệpdoanh nghiệp có hoạt động chuyển nhượng bất động sản thì nếu có số lỗ của hoạt động chuyển nhượng bất động sản được chuyển thì thực hiện tại mục II

Bước 3: Đưa số liệu vào từng cột trong bảng chuyển lỗ:

– Cột 1: Số thứ tự:có 5 dòng tương ứng với 5 năm được chuyển lỗ

– Cột 2: Năm phát sinh lỗ:đây là 5 năm còn trong thời hạn được chuyển lỗ. Ngoài 5 năm này, nếu các năm trước nữa có số lỗ chưa chuyển hết thì sẽ không được chuyển nữa.

Khi làm trên phần mềm HTKK:

Phần mềm HTKK hỗ trợ tự động sinh ra 5 dòng tướng ứng với 5 năm trước năm của kỳ quyết toán.

– Cột 3 – Số lỗ phát sinh: Kê khai Tổng số tiền lỗ phát sinh tương ứng với từng năm đã kê khai tại cột (2).

Số tiền để ghi vào chỉ tiêu này lấy tại tờ khai quyết toán thuế TNDN mẫu 03/TNDN của những năm đã kê khai tại cột (2) có phát sinh LỖ:

+ Nếu DN có thu nhập miễn thuế thì: Số lỗ của năm = [C1] – [C2]

+ Nếu DN không có thu nhập miễn thuế thì số lỗ chính là số tiền phát sinh âm tại chỉ tiêu [C1] – Thu nhập chịu thuế

Khi làm trên phần mềm HTKK:

Chỉ tiêu Số lỗ phát sinh (cột 3): cho phép NNT tự nhập, dạng số, không âm, mặc định là 0, kiểm tra (3) >= [(4) + (5)], bắt buộc nhập

=> Thông tin mà Công ty Kế Toán Thiên Ưng đã kê khai trong ảnhphụ lục chuyển lỗ 03-2/TNDN bên trên:

+ Năm 2020: Có tổng số lỗ là 15.000.000đ(Trên tờ khai QTT TNDN mẫu 03/TNDN của năm 2020 có phát sinh Chỉ tiêu [C1] = (15.000.000))

+ Năm 2021: Có tổng số lỗ là 8.000.000đ(Trên tờ khai QTT TNDN mẫu 03/TNDN của năm 2021 có phát sinh Chỉ tiêu [C1] = (8.000.000))

(Số tiền phát sinh trong nhoặc đơn là số âm, tức là kết quả nhỏ hơn 0 -> là lỗ)

=> Kê khai thông tin này vào cột 3 của phụ lục 03-2/TNDN trên phần mềm HTKK

Lưu ý khi kê khai: Phải kê khai đúng dòng của từng năm phát sinh lỗ

(Số lỗ của năm nào thì phải đưa vào đúng dòng của năm đó)

– Cột (4) – Số lỗ đã chuyển trong các kỳ tính thuế trước: kê khai tổng số lỗ đã được chuyển trong các kỳ tính thuế trước của từng năm.

Khi làm trên phần mềm HTKK:

Chỉ tiêu Số lỗ đã chuyển trong các kỳ tính thuế trước (cột 4): cho phép NNT tự nhập, dạng số, không âm, mặc định là 0

=> Thông tin mà Công ty Kế Toán Thiên Ưng đã kê khai trong ảnhphụ lục chuyển lỗ 03-2/TNDN bên trên:

+ Năm 2020 Đã chuyển = 5.000.000đ(đã chuyển 3 triệu vào năm 2022 và 3 triệu vào năm 2022)

+ Năm 2021Đã chuyển = 0(Vì chưa chuyển vào năm nào)

=> Kê khai thông tin này vào cột 4 của phụ lục 03-2/TNDN trên phần mềm HTKK

Lưu ý khi kê khai:Kê khai đúng dòng của từng năm phát sinh lỗ

(Số lỗ đã chuyển của năm nào thì phải đưa vào đúng dòng của năm đó)

– Cột (5) – Số lỗ được chuyển trong kỳ tính thuế này: Kê khai số lỗ được chuyển trong kỳ tính thuế này của từng năm.

– Xác định theo đúng nguyên tắc chuyển lỗ đã hướng dẫn ở trên:

+ Chuyển toàn bộ và liên tục

+ Số lỗ được chuyển tối đa bằng số lãi của kỳ quyết toán.(Nếu chuyển quá số lãi phần mềm sẽ cảnh báo đỏ)

Tổng số lỗ được chuyển trên dòng “Tổng cộng”của cột (5) không vượt quá số lãi. ([C3] phải < =[C1] – [C2]).

=> Thông tin mà Công ty Kế Toán Thiên Ưng đã kê khai trong ảnhphụ lục chuyển lỗ 03-2/TNDN bên trên:

Năm 2024, công ty Kế Toán Thiên Ưng có kết quả kinh doanh là lãi 38.500.000đ (Trên tờ khai QTT TNDN mẫu 03/TNDN của năm 2024 có phát sinh Chỉ tiêu [C1] = 38.500.000đ)

mà:

| Năm phát sinh lỗ |

Tổng số lỗ |

Số lỗ đã chuyển |

Số lỗ còn được chuyển |

| 2020 |

15.000.000 |

5.000.000 |

10.000.000 |

| 2021 |

8.000.000 |

0 |

8.000.000 |

| Tổng số lỗ được chuyển theo quy định |

18.000.000 |

Vì “Số lỗ được chuyển theo quy định” là 18.000.000đ < “Số lãi phát sinh trong kỳ” là 38.500.000đ nên toàn bộ số lỗ là 18.000.000đ sẽ được chuyển hết vào kỳ tính thuế năm 2024

Lưu ý khi kê khai:Số lỗ được chuyển của năm nào là bao nhiêu thì phải đưa vào đúng dòng của năm đó.

– Cột (6) – Số lỗ còn được chuyển sang các kỳ tính thuế sau:

Phần mềm tự động tổng hợp: (6) = (3)-(4)-(5)

Đây là số lỗ còn được chuyển sang các kỳ tính thuế sau của từng năm.

=> Sau khi thực hiện chuyển lỗ tại phụ lục 03-2/TNDN thì phần mềm sẽ tự động tổng hợp số tiền từ Dòng “Tổng cộng” của cột (5) trong Mục I lên chỉ tiêu C3a của tờ khai QTT TNDN mẫu 03/TNDN = 18.000.000

Các công thức tính toán tại phụ lục 03-2/TNDN: Phần mềm HTKK hỗ trợ tính toán theo công thức:

+ Số lỗ còn được chuyển sang các kỳ tính thuế sau: cột (6) = cột(3) – cột(4) – cột(5)

+ Dòng tổng cộng được tính bằng Chỉ tiêu [04] = Tổng cột (5) mục I, Chỉ tiêu [05] = Tổng cột (5) mục II

– Các chỉ tiêu kiểm tra logic bắt buộc đúng:

+ Giá trị năm phát sinh lỗ (cột 2) phải nhỏ hơn năm quyết toán thuế TNDN.

+ Số lỗ phát sinh (cột 3) >= (“Số lỗ đã chuyển trong các kỳ tính thuế trước (cột 4)” + “Số lỗ chuyển trong kỳ tính thuế này (cột 5)”), nếu không thỏa mãn ứng dụng đưa ra cảnh báo vàng và vẫn cho in

+ Tổng cột (5) được đưa lên chỉ tiêu [C3] của tờ khai 03/TNDN.

+ Kiểm tra nếu (Tổng cột (5) + Tổng cột (6)) >= ([C1] – [C2]) và C3 < C1 –C2 thì ứng dụng đưa ra cảnh báo đỏ tại chỉ tiêu Tổng cột (6) “Không được chuyển lỗ sang các kỳ tính thuế sau khi còn phát sinh thu nhập tính thuế trong kỳ này [C4]”

——————————————————————————————————-

Kế toán Thiên Ưng xin chúc các bạn thành công!

Các bạn muốn tìm hiểu chuyên sâu hơn về thuế TNCN, TNDN… Kỹ năng quyết toán thuế thì có thể có tham gia:học kế toán thuếthực tế chuyên sâu.

__________________________________________________